金融壹賬通被授予“最佳供應(yīng)商”榮譽(yù),旗下智能信貸一體化平臺(tái)備受關(guān)注

在“2023 中國金融科技創(chuàng)新與應(yīng)用外灘高峰論壇暨第三屆長三角金融科技創(chuàng)新與應(yīng)用全球大賽總決賽”中,金融壹賬通專業(yè)打造的“智能信貸一體化平臺(tái)——普惠金融解決方案”和“加馬智慧語音服務(wù)系統(tǒng)項(xiàng)目”受到評(píng)審團(tuán)的一致認(rèn)可和支持,同時(shí)金融壹賬通被授予“2022中國金融科技·最佳供應(yīng)商獎(jiǎng)”。

長三角金融科技創(chuàng)新與應(yīng)用全球大賽由中國通信學(xué)會(huì)特別指導(dǎo)、中國通信學(xué)會(huì)金融科技與數(shù)字經(jīng)濟(jì)發(fā)展專家委員會(huì)、上海金融業(yè)聯(lián)合會(huì)、上海市銀行同業(yè)公會(huì)、華東師范大學(xué)等單位聯(lián)合主辦,得到了長三角地區(qū)社會(huì)各界的廣泛支持和積極參與,已發(fā)展成為國內(nèi)金融科技領(lǐng)域具有影響力的行業(yè)盛事。

本屆大賽報(bào)名項(xiàng)目總數(shù)多達(dá)457個(gè),在歷經(jīng)蘇州、杭州、南京三大賽區(qū)的初賽、復(fù)賽及上海總決賽的激烈角逐后,金融壹賬通提交的“智能信貸一體化平臺(tái)——普惠金融解決方案”和“加馬智慧語音服務(wù)系統(tǒng)項(xiàng)目”以數(shù)字化創(chuàng)新金融科技為落地,得到了專家評(píng)審團(tuán)的一致認(rèn)可,最終榮獲“2022中國金融科技·最佳供應(yīng)商獎(jiǎng)”。

產(chǎn)品+業(yè)務(wù)雙賦能

業(yè)務(wù)效果高效提升

金融壹賬通加馬智慧語音作為深耕金融行業(yè)多年的智慧語音解決方案,匯聚了平安集團(tuán)30年的金融業(yè)務(wù)積累和呼叫中心智能化升級(jí)經(jīng)驗(yàn),創(chuàng)新地將“產(chǎn)品”與“業(yè)務(wù)”相結(jié)合,主推智能營銷、智能催收、智能客服三大解決方案,賦能遠(yuǎn)程銀行智能化升級(jí)。

截至2022年底,加馬智慧語音已成功服務(wù)集團(tuán)內(nèi)外近百家客戶,助力金融機(jī)構(gòu)降低運(yùn)營成本、提升服務(wù)體驗(yàn),提高AI使用效果。

01加馬智慧語音

智能客服:

· AI+替代人提升:導(dǎo)航AI解決率提升30%+,自助分流率提升10個(gè)百分點(diǎn);

· AI+客服助手:提高人工坐席產(chǎn)能,平均通話時(shí)長降低10%、話后小結(jié)時(shí)長降低10%;

智能催收:

· 信用卡催收:提升80%坐席作業(yè)時(shí)效,降低90%客訴率,催收回退率領(lǐng)先同業(yè)平均水平5%-10%;

· AI +催收對(duì)話分析:質(zhì)檢準(zhǔn)確率可高于85%、 質(zhì)檢檢出率高于60%,坐席助手意圖準(zhǔn)確率高達(dá)90%+,回款率提升8%;

智能營銷:

· AI+中長尾財(cái)富增收:100%用外呼機(jī)器人進(jìn)行營銷獲客,破冰額達(dá)破十億;APP端AI銷售額過百億,AI銷售占比62%;

· AI+客戶經(jīng)理助手:某金融機(jī)構(gòu)用AI外呼助手、企業(yè)微信助手、銷售助手等AI產(chǎn)品,有效提高2.5倍客戶經(jīng)理管戶數(shù);

貸前、中、后全流程覆蓋

構(gòu)建新一代互聯(lián)網(wǎng)信貸系統(tǒng)

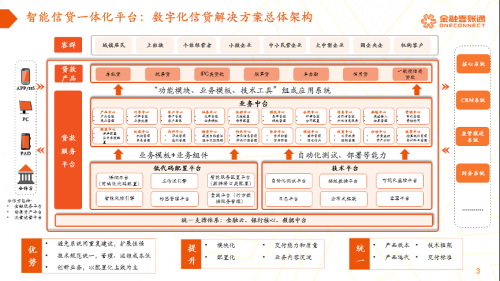

金融壹賬通“智能信貸一體化平臺(tái)”是依托平安集團(tuán)在互聯(lián)網(wǎng)信貸、普惠金融領(lǐng)域獨(dú)特的創(chuàng)新實(shí)踐經(jīng)驗(yàn),面向廣大中小銀行迫切的信貸數(shù)字化轉(zhuǎn)型需求,而構(gòu)建的新一代互聯(lián)網(wǎng)信貸系統(tǒng)。

系統(tǒng)以支撐個(gè)人零售、網(wǎng)貸、小微企業(yè)、小對(duì)公等銀行普惠信貸業(yè)務(wù)為出發(fā)點(diǎn),運(yùn)用移動(dòng)互聯(lián)網(wǎng)、大數(shù)據(jù)、人工智能和生物識(shí)別等技術(shù)應(yīng)用,用分布式、微服務(wù)的技術(shù)架構(gòu),以中臺(tái)化、模塊化、低代碼的互聯(lián)網(wǎng)產(chǎn)品思想,建設(shè)“高復(fù)用、靈活組合、可配置、易擴(kuò)展”的信貸產(chǎn)品建設(shè)和信貸管理能力的貸款服務(wù)平臺(tái)。

銀行通過金融壹賬通智能信貸一體化平臺(tái),可以以“智能獲客、智能運(yùn)營、智能風(fēng)控、智能審批、智能貸后”五位一體的方式輕松搞定營銷、審批、管理互聯(lián)網(wǎng)貸款業(yè)務(wù):

01智能獲客

不僅支持銀行自有渠道與客戶經(jīng)理移動(dòng)端獲客、觸客;還支持銀行自建、管理外部渠道,渠道對(duì)接與渠道工具可全天候給銀行輸送客戶。無論客戶在哪里,都可以通過云柜臺(tái)、貸款服務(wù)中心觸達(dá)銀行業(yè)務(wù)。這個(gè)互聯(lián)網(wǎng)獲客、觸客能力的構(gòu)建,對(duì)于區(qū)域性的中小銀行,比如在做全國性的保險(xiǎn)增信、擔(dān)保增信、供應(yīng)鏈金融、平臺(tái)場(chǎng)景金融、信貸資產(chǎn)對(duì)接等新型業(yè)務(wù)時(shí),此項(xiàng)能力尤為關(guān)鍵。

02智能運(yùn)營

融入平安集團(tuán)多年的產(chǎn)品運(yùn)營經(jīng)驗(yàn),以客戶畫像、優(yōu)惠券發(fā)放與管理、消息中心、活動(dòng)中心、智能遠(yuǎn)程面審、MGM獲客、等功能為基礎(chǔ),加強(qiáng)客戶與客戶、客戶與銀行系統(tǒng)(以運(yùn)營專員系統(tǒng)促活為代表)、客戶與客戶經(jīng)理、客戶與坐席之間的交互和溝通,更加人性化的對(duì)客運(yùn)營服務(wù)。讓客戶對(duì)銀行更具感知,客戶對(duì)銀行更有粘性。

03智能風(fēng)控

系統(tǒng)一方面通過標(biāo)簽變量平臺(tái)、智能風(fēng)控引擎等風(fēng)控功能幫助自己銀行建設(shè)互聯(lián)網(wǎng)大數(shù)據(jù)風(fēng)控的基礎(chǔ)能力。另一方面,系統(tǒng)中預(yù)置了銀行在互聯(lián)網(wǎng)信貸業(yè)務(wù)常用的人行征信、稅金、發(fā)票、流水、工商、司法訴訟等600多個(gè)項(xiàng)基礎(chǔ)的標(biāo)簽變量,可方便取用,快速賦能、落地互聯(lián)網(wǎng)信貸產(chǎn)品風(fēng)控。

04智能審批

區(qū)別于傳統(tǒng)OA審批,系統(tǒng)運(yùn)用前端低代碼平臺(tái)、工作流引擎、智能服務(wù)配置平臺(tái),串聯(lián)智能風(fēng)控系統(tǒng),站在有貸款全流程視角,可以為每一個(gè)貸款產(chǎn)品快速配置出其對(duì)應(yīng)的審批節(jié)點(diǎn)、審批列表展示字段、審批操作按鈕和交互、處理人的范圍(認(rèn)領(lǐng)人、指派人、指派人范圍、系統(tǒng)自動(dòng)分配范圍等),審批任務(wù)在不同審批節(jié)點(diǎn)的消息提醒等。這種審批方式能更適應(yīng)銀行的組織架構(gòu)特點(diǎn),使得銀行互聯(lián)網(wǎng)信貸業(yè)務(wù)更具智能聯(lián)網(wǎng)和以人為本。

05智能貸后

運(yùn)用行內(nèi)數(shù)據(jù)、互聯(lián)網(wǎng)大數(shù)據(jù)、征信數(shù)據(jù)、公開數(shù)據(jù)等數(shù)據(jù),系統(tǒng)構(gòu)建了一套相對(duì)完整、全面的智能聯(lián)網(wǎng)貸后管理方案。其中的押品管理、額度管理、內(nèi)評(píng)管理、貸后預(yù)警、貸后管理,是其五個(gè)重要關(guān)鍵模塊。比如,“智能預(yù)警”就是以實(shí)現(xiàn)全行范圍內(nèi)建立信貸業(yè)務(wù)風(fēng)險(xiǎn)監(jiān)測(cè)為目標(biāo)的系統(tǒng),利用大數(shù)據(jù)技術(shù),通過構(gòu)建“規(guī)則模型+機(jī)器學(xué)習(xí)模型”的預(yù)警模型體系,實(shí)現(xiàn)對(duì)信貸風(fēng)險(xiǎn)的自動(dòng)識(shí)別和主動(dòng)提醒。

未來可期,金融壹賬通將立足數(shù)字化轉(zhuǎn)型與金融科技,不斷驗(yàn)證和完善產(chǎn)品水平和業(yè)務(wù)能力,推動(dòng)企業(yè)數(shù)智化轉(zhuǎn)型、高質(zhì)量發(fā)展。

關(guān)鍵詞:

您可能也感興趣:

今日熱點(diǎn)

為您推薦

機(jī)票里面包含保險(xiǎn)嗎?飛機(jī)保險(xiǎn)有必要買嗎?

遼寧擴(kuò)大緩繳社保費(fèi)政策實(shí)施范圍 補(bǔ)繳期間免收滯納金

更多

- ADALM2000實(shí)驗(yàn):可調(diào)外部觸發(fā)電路_當(dāng)前報(bào)道

- 快看:村田將電動(dòng)汽車靜噪對(duì)策用樹脂成型表面貼裝型MLCC商品化

- 西部數(shù)據(jù)618鉅惠來襲,多款存儲(chǔ)好物燃動(dòng)一夏|快看點(diǎn)

- 今日聚焦!漢高材料創(chuàng)新進(jìn)行時(shí),助力解決5G基站熱管理挑戰(zhàn)

- Gartner發(fā)布四大塑造云、數(shù)據(jù)中心和邊緣基礎(chǔ)設(shè)施的未來趨勢(shì)

- Molex莫仕推出首款芯片對(duì)芯片的224G連接器產(chǎn)品組合,以加快支...

- 宜普電源轉(zhuǎn)換公司(EPC)在美國國際貿(mào)易委員會(huì)起訴競爭對(duì)手英...

- MAXIEYE發(fā)布牧童MonoToGo,數(shù)據(jù)閉環(huán)成就單視覺L2卓越性能 環(huán)球快資訊

更多

- 全球快資訊丨《大空頭》原型:硅谷銀行危機(jī)或許很快就能解除

- 當(dāng)前熱訊:蕪湖宜居投資20億元小公募債券狀態(tài)更新為“已反饋”

- Kaiko:3月份Coinbase的市場(chǎng)深度腰斬,幣安下降13%

- 環(huán)球快資訊:汪濤:2月信貸增速再超預(yù)期

- 世界今日?qǐng)?bào)丨武漢地鐵發(fā)行10億元公司債 票面利率3.38%

- 利率下調(diào)仍受熱捧 年內(nèi)首批儲(chǔ)蓄國債開售即告罄

- 全球滾動(dòng):北京城建集團(tuán)10億短期融資券即將兌付 利率1.76%

- 全球即時(shí):美的置業(yè)9.84億公司債將付年息 票面利率4.20%

排行

- 新技術(shù)、新產(chǎn)品、新場(chǎng)景 | 固德威光儲(chǔ)充全場(chǎng)景解決方案高能...

- CBE中國美容博覽會(huì)開幕在即,諾斯貝爾攜新品彰顯“戰(zhàn)痘”實(shí)力

- 教育賽道未來可期,科大訊飛智慧教育助力孩子個(gè)性化發(fā)展

- 陸金所會(huì)員2.0襲來:多元化升級(jí)用戶權(quán)益,為美好生活賦能

- 明星主播唐笑應(yīng)邀參加首屆中國國際消費(fèi)品博覽會(huì)簽約儀式 助...

- 黃河旋風(fēng):超硬材料單晶產(chǎn)品支撐行業(yè)下游產(chǎn)業(yè)發(fā)展

- 重塑IP新場(chǎng)景!鄭州絨言絨語走進(jìn)鄂爾多斯金鼎亨深度探索

- 一家線上美妝店的反向成長之路:話梅的新零售

- 荷蘭佳貝艾特——進(jìn)口羊奶粉市場(chǎng)的風(fēng)向標(biāo),營養(yǎng)新選擇

- 滴滴出行上市,估值高達(dá)千億美金,竟因這個(gè)你沒聽過的業(yè)務(wù)!

最近更新

- 金融壹賬通被授予“最佳供應(yīng)商”榮譽(yù),旗下智能信貸一體化平...

- 換路由器要重新設(shè)置嗎?電視老卡與路由器有關(guān)嗎?

- iphone14有指紋解鎖功能嗎?iphonexs指紋解鎖在哪里?

- 思察

- “分?jǐn)?shù)線”明天揭曉!近28萬家庭申請(qǐng)新能源車指標(biāo)

- iphone13沒信號(hào)是怎么回事?手機(jī)無服務(wù)怎么解決?

- 新技術(shù)、新產(chǎn)品、新場(chǎng)景 | 固德威光儲(chǔ)充全場(chǎng)景解決方案高能...

- 國內(nèi)首創(chuàng)重載鐵路基礎(chǔ)設(shè)施智能運(yùn)維技術(shù)發(fā)布_熱議

- 我國加快應(yīng)用稻麥綠色豐產(chǎn)“無人化”栽培技術(shù)

- 《博鰲亞洲論壇創(chuàng)新報(bào)告2022》發(fā)布

- 快看:村田將電動(dòng)汽車靜噪對(duì)策用樹脂成型表面貼裝型MLCC商品化

- ADALM2000實(shí)驗(yàn):可調(diào)外部觸發(fā)電路_當(dāng)前報(bào)道

- 中京商品交易市場(chǎng)持續(xù)創(chuàng)新服務(wù)平臺(tái),有效促進(jìn)有色經(jīng)濟(jì)可持續(xù)發(fā)展

- 都市麗人線上購物小時(shí)達(dá),攜手京東科技帶來優(yōu)質(zhì)購物體驗(yàn)

- 甜啦啦牽手餓了么、鉑爵旅拍、當(dāng)貝、唱吧,多品牌聯(lián)動(dòng)玩轉(zhuǎn)520

- 七騰機(jī)器人發(fā)布重磅消息:高性能版本與防爆四足機(jī)器人共同亮...

- 勤哲Excel服務(wù)器無代碼實(shí)現(xiàn)紡織企業(yè)管理系統(tǒng)

- 奚志康:雖然贏了但同時(shí)要看到問題,以目前狀態(tài)很難爭取冠軍

- 集裝箱物流行業(yè)再次齊聚2023集裝箱多式聯(lián)運(yùn)亞洲展

- 蘭州拉面什么不能做?

- 河北保定的十大名菜?

- 阿珍愛上了阿強(qiáng)是什么梗女版_阿珍愛上了阿強(qiáng)是什么梗 資訊推薦

- 皰疹為什么不能吃雞肉 環(huán)球微頭條

- 【世界快播報(bào)】沁源縣特色小吃?

- 蘭西哪家飯店好吃?|今日關(guān)注

- 當(dāng)奶茶遇到健康:奶茶可以和健康兩全嗎? 環(huán)球快資訊

- qt刷単平臺(tái)是幾號(hào)房間_刷単平臺(tái)哪個(gè)比較正規(guī)_熱資訊

- 南寧市長回答慧泊事件10問-當(dāng)前時(shí)訊

- 最后的戰(zhàn)役基地防御_對(duì)于最后的戰(zhàn)役基地防御簡單介紹

- 說明書 關(guān)于說明書的介紹

今日要聞

- 金融壹賬通被授予“最佳供應(yīng)商”榮譽(yù),旗下智能信貸一體化平臺(tái)備受關(guān)注

- 新技術(shù)、新產(chǎn)品、新場(chǎng)景 | 固德威光儲(chǔ)充全場(chǎng)景解決方案高能閃耀SNEC

- 中京商品交易市場(chǎng)持續(xù)創(chuàng)新服務(wù)平臺(tái),有效促進(jìn)有色經(jīng)濟(jì)可持續(xù)發(fā)展

- “分?jǐn)?shù)線”明天揭曉!近28萬家庭申請(qǐng)新能源車指標(biāo)

- 都市麗人線上購物小時(shí)達(dá),攜手京東科技帶來優(yōu)質(zhì)購物體驗(yàn)

- 甜啦啦牽手餓了么、鉑爵旅拍、當(dāng)貝、唱吧,多品牌聯(lián)動(dòng)玩轉(zhuǎn)520

- 七騰機(jī)器人發(fā)布重磅消息:高性能版本與防爆四足機(jī)器人共同亮相石油石化技術(shù)裝備展

- 我國加快應(yīng)用稻麥綠色豐產(chǎn)“無人化”栽培技術(shù)

- 國內(nèi)首創(chuàng)重載鐵路基礎(chǔ)設(shè)施智能運(yùn)維技術(shù)發(fā)布_熱議

- 《博鰲亞洲論壇創(chuàng)新報(bào)告2022》發(fā)布